在美国,以下类型的资产在出售时可能会产生需要纳税的资本利润:

- 股票和债券: 当你卖出股票、债券或其他证券时,你可能会产生资本利润或损失。

- 房地产: 通常,如果你卖出房地产并获得利润,你可能需要支付资本利得税。然而,有一些特定情况下的例外,例如如果你卖出你的主要住宅,你可能可以排除一部分或全部的资本利润。

- 投资性财产: 包括艺术品、珠宝、金银、稀有的邮票和硬币等。在这些财产上的资本利润在出售时是需要纳税的。

- 商业资产: 如果你卖出你的商业或者商业资产(例如设备或设施)并获得利润,你可能需要支付资本利得税。

- 股份或股权: 如果你拥有公司的股份或股权,你卖出股份或股权时可能产生的利润也可能需要缴纳资本利得税。

- 虚拟货币: 比如比特币。在美国,虚拟货币被视为财产,而非货币。因此,卖出虚拟货币并获利时,需要支付资本利得税

资本利得被划分为短期和长期,并相应地受到不同的税率。

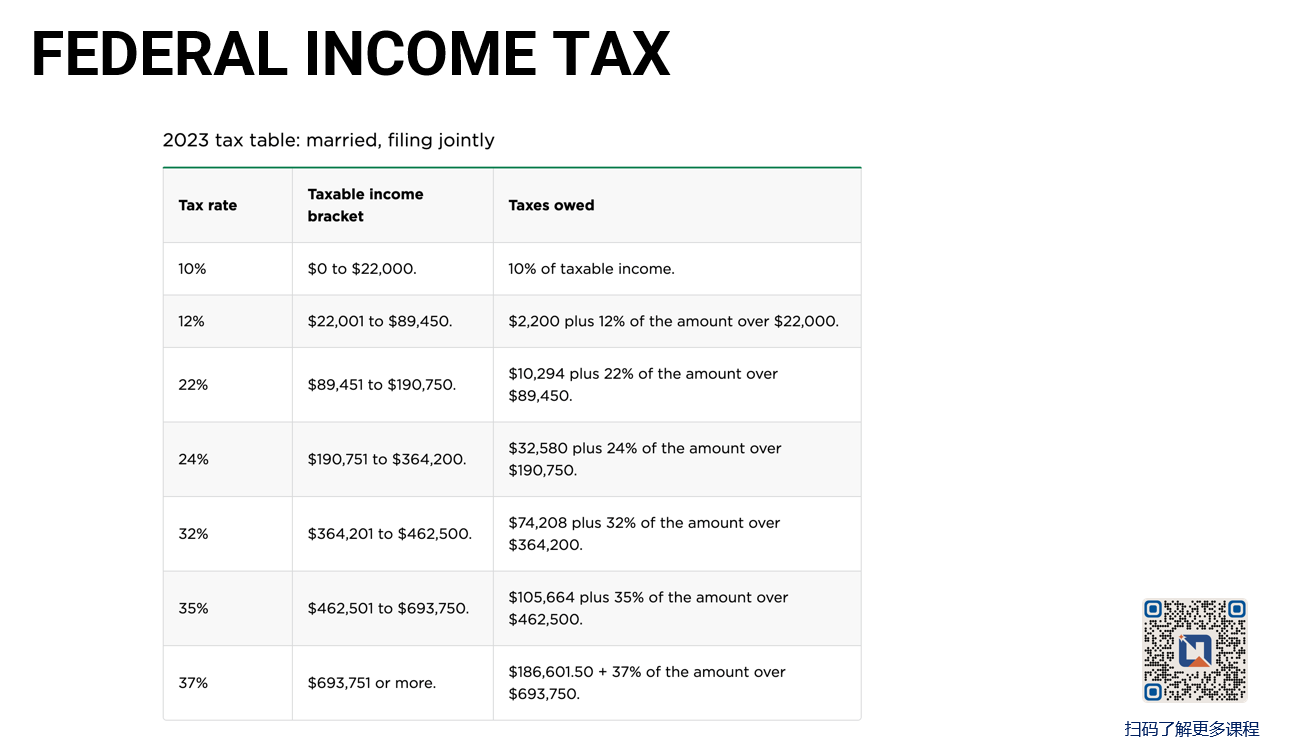

- *短期资本利得:**如果你持有一种资产一年或不足一年就将其出售,你的利润被视为短期资本利得。短期资本利得作为普通收入征税,这意味着它们受到与你的正常收入相同的税率。(见下图)

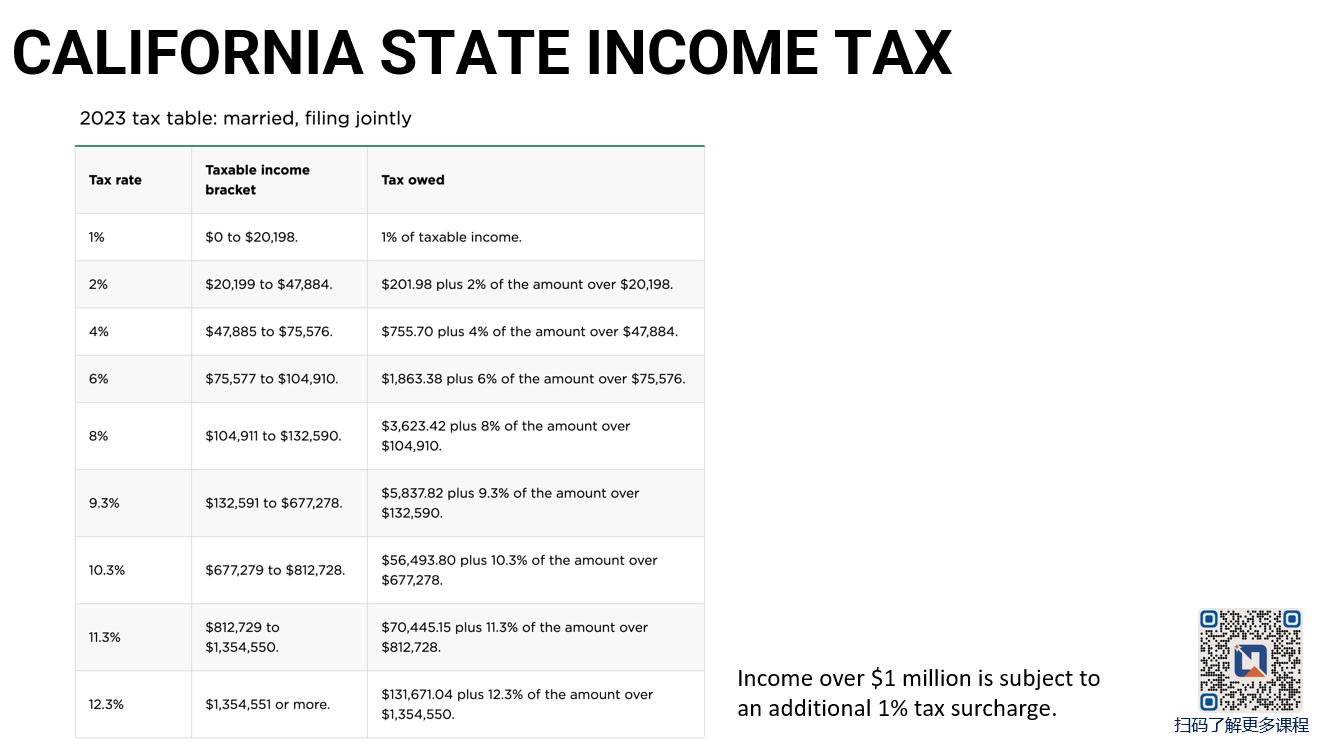

如果你在加州,还需要支付加州的州税。收入超过100万,还不要缴纳额外的1%。

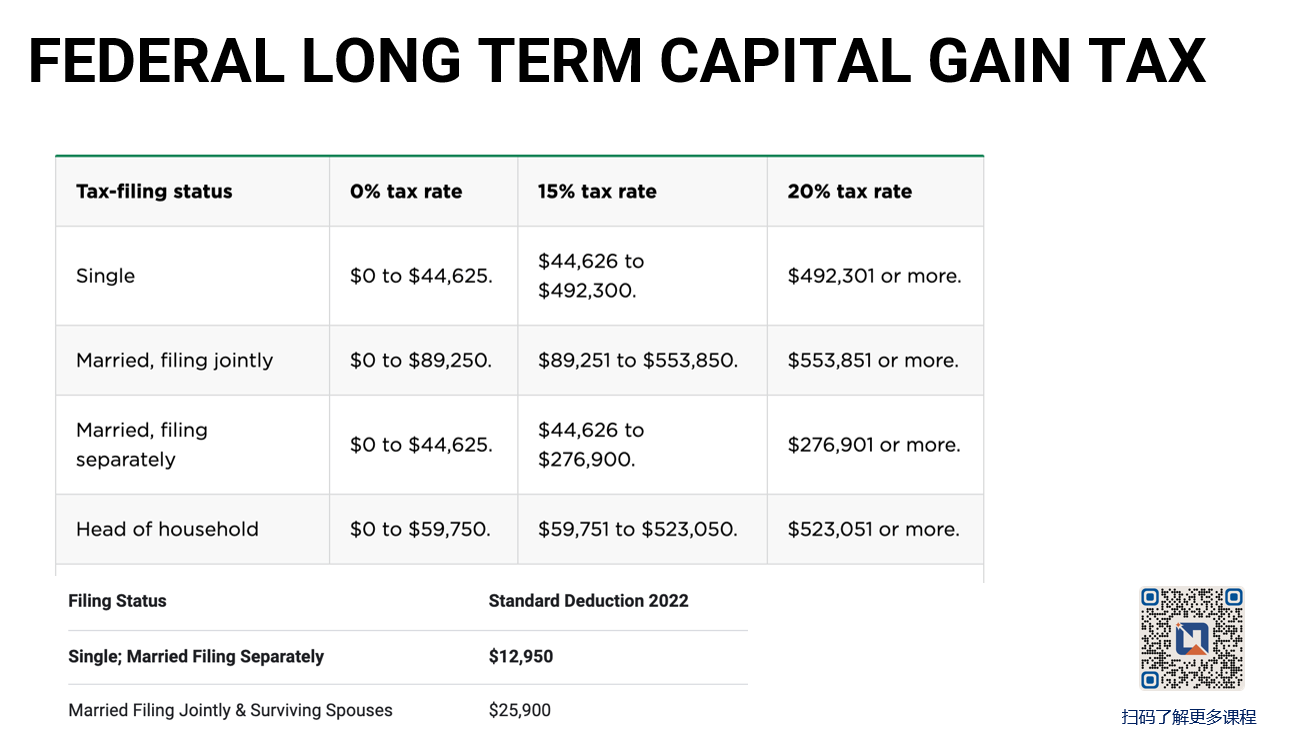

*长期资本利得:**如果你持有一种资产超过一年才出售,你所得的任何利润都被视为长期资本利得。长期资本利得税率通常低于短期税率。根据你的收入,长期资本利得税率为0%,15%或20%。(见下图)

*长期资本利得:**如果你持有一种资产超过一年才出售,你所得的任何利润都被视为长期资本利得。长期资本利得税率通常低于短期税率。根据你的收入,长期资本利得税率为0%,15%或20%。(见下图)

某些类型的资产可能需要支付额外的税款。例如,出售收藏品(如硬币或艺术品)所得的利润可能会被更高的税率所税,房地产的销售可能需要支付额外的税款或除外。

投资者可以使用一些策略来最小化他们的资本利得税负担,如税损收割(用资本损失抵消资本利得)、持有投资超过一年以符合较低的长期税率,以及利用享有税收优惠的退休账户。当然,Light up tax & Financial 税务专家 Ocean,精通大型增值税延税规划。如想了解怎么做到少缴税,甚至不缴税,可联系我们。