■作者:Vera Chang 万通贷款区域经理

贷款利率是个神奇的东西,有的人能拿到5%+,有人只能拿到10%。今天展开来说说,影响利率的因素有哪些。

1️⃣ 购房用途

从贷款的角度来看,我们分为三类:自住房、度假屋和投资房。

自住房贷款比度假屋和投资房贷款利率低0.5%以上。这是为了鼓励home ownership,同时,由于一般情况下,自住房会维护的好一些,外加断供的风险较低,所以自住房利率是比较优惠的。

如果是自住房,当前市场下,15年贷款比30年贷款又会低一些,具体低多少,要看美债收益率曲线短端和长端的利差。在过去几年由于经济衰退的预期,市场对近期经济的担忧引发较为安全的长期债券收到追捧,导致很长一段时间内都是短期收益率高于长期收益率,俗称收益率曲线倒挂(inverted yield curve)。可就在最近,随着美联储降息的预期越来越明朗,收益率倒挂的严重性得到缓解,于是15年贷款,甚至浮动利率贷款-ARM,都开始明显优于30年固定贷款,目前15年贷款利率 5%+是比较常见的。

2️⃣ 贷款类型

贷款最基本的大类有三种:常规贷款(conventional loan,也叫agency loan),大额贷款(jumbo loan),还有最近几年发展非常迅速的不查报税收入贷款(non-QM)。

常规贷款,不用多说,如果你是普通工作,拿W2的员工,债务收入比还不错,能在49.99%以下,贷款数额低于$766K(按照2024年标准)这类贷款是利率最低,最经济实惠的。

大额贷款,顾名思义,数额“巨大”的贷款,通常利率比常规贷款低,目前30年 浮动利率贷款5/6ARM 不买点的情况可以到6%。全美大多数地区大额贷款的线是$766K,很多地区达到$1.18MM。不过不管在哪里,贷款额高于$766K,很多lender,包括我们就能按照大额贷款的利率来做。

最后是Non-QM贷款,这类贷款的种类非常繁多,常见的有银行账单项目、雇主证明、资产折算成收入和现金流贷款。外国人贷款、新移民贷款都属于这一类。

可以这么说,只要是房子状况、收入、资产、信用其中任何一个关键要素无法满足常规贷款和大额贷款要求的,都只能做这种,利率最高,也会有些额外费用。

总结一下,大额贷款利率 < 常规贷款利率 < Non-QM贷款。

3️⃣ 信用分

信用分基本上每20分一个利率档次,所以想买房拿到好利率,千万、一定要养好自己的信用,争取到760以上。不过如果万一实在来不及,我们也会帮客户做rapid rescore,迅速提升信用分。

当然rapid rescore也不是万能的,只能修复由于信用卡刷太厉害、或者有collection的信用污点,如果有foreclosure历史,或者晚付贷款记录的客户,唯一能做的就只有等了。

4️⃣ 通货膨胀

通货膨胀率会影响市场利率,这可能是老生常谈了。不过通胀率也分好几种,最主要的有CPI(consumer price index)和PCE(personal consumption expenditures)。美联储制定政策时,关注更多的是PCE,特别是core PCE,这是因为PCE更能快速、全面的反应市场各类商品、服务的价格。

这些关键经济数据,每个月都会发布。虽然我们对改善通胀无能为力,但贷款经纪锁利率时有没有认真研究市场、看准时机也是决定利率高低的因素之一。

5️⃣ 房地产市场

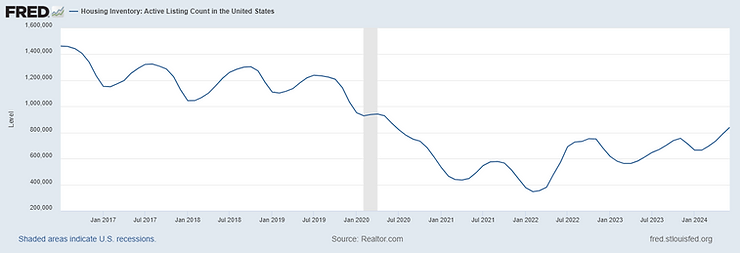

房地产市场跟其他所有市场一样,一股最大的推动力是供需关系。如果存货相较需求水平较低,房价就会涨,反之就会跌。

房市的动态也会传导到贷款利率上来,当房市比较活跃,对贷款需求较高,利率会高一些。为什么呢?这里涉及到一个capacity的问题,也就是每一个银行能处理的贷款数量是有上限的,当然,银行也可以通过雇人或裁员来改变自己的capacity,但是短时期内,当capacity遇到瓶颈,利率就会升高一些。

6️⃣美联储的政策

大家最熟悉的可能是升息降息策略,通常的理解是,一旦降息,贷款利率就会降低。其实,非也非也:

一个原因是,美联储降息升息决策影响的是联邦基金利率(Fed Fund Rate,就是央行希望商业银行之间批次拆借的隔夜利率范围),一种短期利率,而贷款利率是15年(也有10年,但做这种贷款的人非常少)以上的长期利率。短期利率的变化不会1:1传导到长期利率上去。

同时,决定贷款利率的资本市场就像股票市场,已经提前预期美联储未来的行动并反应在当前的贷款利率上了。只有当美联储的动作发生变化,比如从降息5次变成1次的时候,贷款利率才会改变。

另外一个大家不熟悉的美联储的工具是通过买卖各类债券改变自己的资产负债表(Fed Balance Sheet)。这一招对贷款利率的影响是非常直接的,政策力度比降息升息要快速直接得多,可以迅速直达痛点。但这种方便的缺点是,万一使用不当,力道过大,下药太猛,对经济的影响不可控。

在疫情期间,美联储把上面这两种工具用到极致,于是开启了绝无仅有的0利率(Fed Fund Rate)时代。

7️⃣地理位置

对!在不同地区买房利率是不一样的,这种差异可以是州与州之间的差别,简单理解就是竞争激烈的地区利率低、人力成本低的地方利率低,贷款额度大的地方利率低。

在同一个城市,相隔不远的两栋房能拿到的利率也是大相径庭。这里要引入一个概念,CRA – community reinvestment act。位于这类区域的房产,lender会有额外的补贴,可以让利率比市场低0.25-0.5%。甚至在麻州波士顿地区,对于符合条件的房产购买者,我们直送$3万补贴,这$3万不仅可以帮忙支付所有过户费用,甚至可以用来把利率买到5%。这里真的要大力推广一下,因为这个羊毛是不需要花力气去薅的,给Vera打个电话就能捡到。

CRA的房子不一定是破破烂烂、老旧不堪,其实很多小区,比如佛州的某高尔夫小区,百万以上豪宅都能满足这个条件。

8️⃣首付比例

通常的理解是首付比例越高,利率越低,确实对于大多数借款人是这样的。。不过也有很少数的情况,比如首次购房者,在CRA地区购房的客户,无论首付多少,都不太影响利率,甚至在首付少于20%的时候也不需要贷款保险(mortgage insurance)。合理利用自己的首次购房身份,不要让属于你的优惠溜走。

总结到这里,说的已经非常全面了,大家专心看奥运。如果有任何问题,可以直接联系Vera,电话 347-688-9191。