【华e生活毛苌子报道】

有人问:

美联储是不是还要加息?贷款息率是不是还会上涨?股市是不是还要再跌?……

David回答:

肯定是。

就在拜登政府公布9月份通胀仍高达8.2%的第二天,泛宇集团理财师、金石金融服务公司总监吴杨礼(David Wu),10月14日在位于凯瑞的北卡分公司,以“401K缩水怎么救”为题举办讲座。

拥有30年投资理财经验的他,对上述问题作出了毫不犹豫的回答。

并且说,这不是预测,是政府、美联储、各大银行等联手炮制的一场风暴。

曾经担任摩根资产台北公司法人业务主管的David,“搬出”当今美国最大金融服务机构摩根大通的董事长兼CEO杰米·戴蒙(Jamie Dimon),告诉前来聆听的观众,他在去年6月份就告诉大家,摩根已将5000亿美元的资产变现等待利息上升。

“他何止是为了赚取利息。”David说,他要囤积足够的现金,像当年收购贝尔史登和华盛顿互惠银行那样,收割在这一轮金融风暴中倒霉的“破落户”。

起风了!

如何知道这场风暴要来了?

David用数据说话:

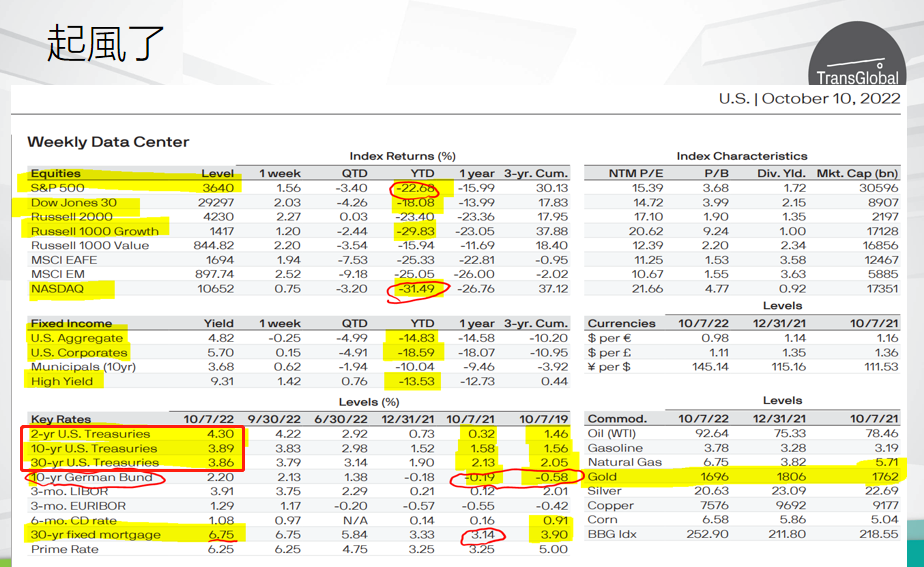

最新统计可见,股市,标普500指数下跌22.68%,达斯达克指数下跌31.49%;企业债券下跌超过10%;黄金价格也在下跌……

房地产市场房价涨上去了,贷款利率一直在提高,没有人愿做接盘侠。

这种情况下,通常资金流向短期国债,以求得到稳定的受益。

可是今年从下半年开始,国债收益率不仅开始猛涨,并呈现倒挂趋向,到10月7日,两年期国债的利率为4.3%,10年年期国债3.89%的利率,高于30年期3.86%的利率。

有人专文论述过这种倒挂意味着什么?

国债短期利率高于长期利率,好比你去银行里存钱,短期存款利率高于长期存款收益率。是不是反常?

美国国债1989年、2000年和2007年皆出现过倒挂,而1990年和2001年都出现了经济衰退的情况,2008年更是出现了经济危机。可以肯定是,短债收益率与长债收益率倒挂是一个不折不扣的“空头幽灵”。

David由此断言,已经起风了。

《华尔街日报》本月11日报道说,前面提到那位戴蒙预测,美国经济将在6至9个月后陷入衰退,股市还有进一步大幅下跌的空间,可能再跌20%。

美国需要这场风暴

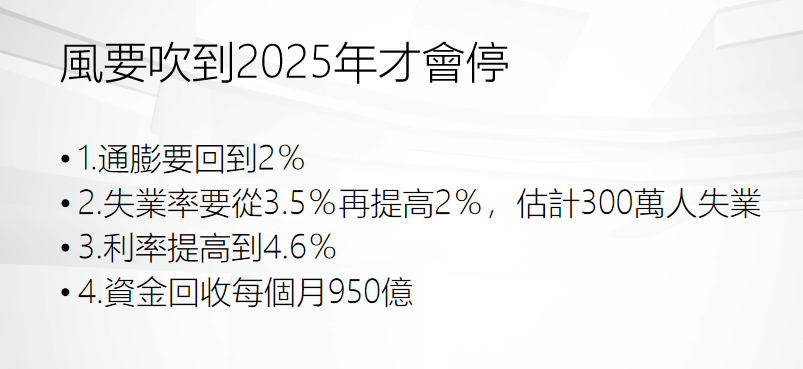

你没有听错,是的,这场金融风暴是白宫、美联储联手金融大鳄联手策划的。因为不来一场风暴,没办法遏制脱缰了的通货膨胀。

David分析了通货膨胀持续高居不下的成因:

- 新冠大流行暴发,特朗普和拜登政府发放5.8万亿美元救济金,必然刺激消费。要知道,2008年金融危机时,政府救市也只发了8000亿美元。

- 新冠大流行造成的物资短缺和物流不畅,导致物价上涨。

- 俄乌战争造成的能源和部分物资紧张,加剧了物价上涨。

- 拜登政府拒绝降低中国进口商品的关税,放弃可能带来缓释膨胀1%的机会。

多种因素叠加,美联储只有不断提高准备金率,收紧银根,让经济冷下来。

是的,就是让企业没有钱投资扩大再生产,更多人失业减少投资和消费,让社会供需回到正常轨道。

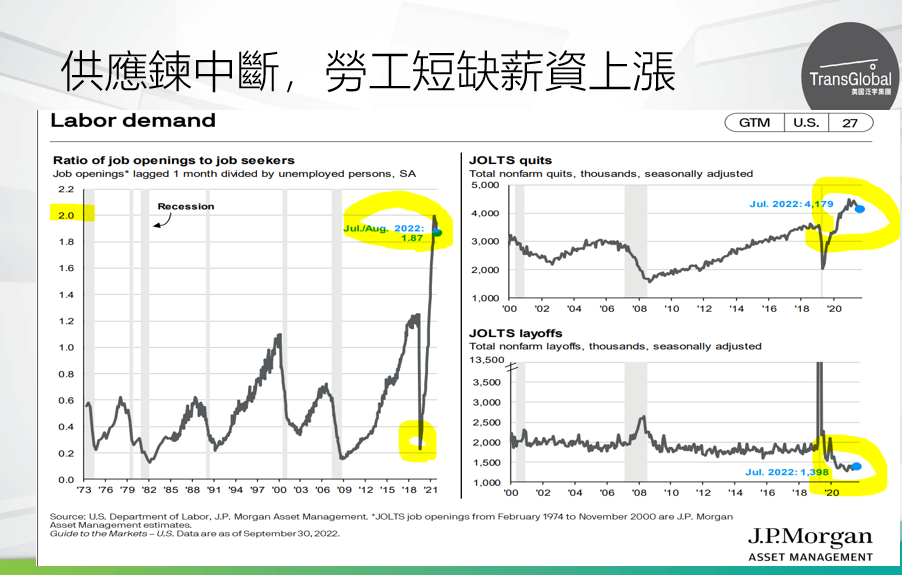

David以失业率为例,看图说话:现在的就业率太高了,主动辞职的人创历史新高,被解雇的人创历史新低。劳务市场上,工作岗位是应聘人数的接近两倍。在这种情况下,让经济冷下来,提高并保持正常的失业率,是回归正轨。

房地产市场萧条,股市跳水,黄金赔本,国债倒挂,企业裁员……所有这些,都是导演好的戏码,为的是勒住通胀的缰绳,不至于让金融崩盘、社会动荡。

如何躲避这场风暴?

既然风暴不可避免,普通人没有办法像摩根大通那样借机割一茬韭菜,但是还是可以躲起来,最大限度避免损失。

David给出的一条建议是:这时候不同寻常,现金放在银行定存单里有3%左右的利息,比放在房市、股市、债市安全。

既然金融市场未来必然下跌,工薪阶层存在退休401K账户里的资金必然缩水。

难道就听之任之?

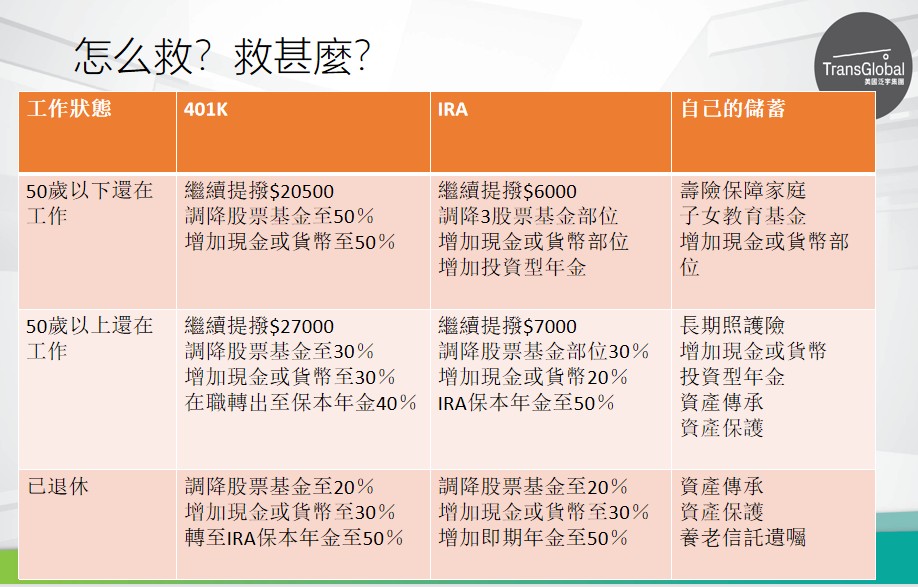

David提供了布局资产的一整套方案,比如,50岁以上的雇员,为合法省税,一年中仍可提拨27000美元进入401K账户,将股票基金调减至30%,现金增加至30%,401K在职转出至IRA保本年金40%。等金融风暴过去后,再把现金转到可能收益较大的基金里。

David还推荐两款保障型退休年金计划,以50岁为例,如果一次性投入20万美元,不用纳税,到65岁退休后,可以保障一辈子拿到稳定的年薪,再纳税。支持本人中途提款。万一当事人不到退休年龄亡故,亲属可以继承其收益。

欲了解准确、详细情况,请联系David Wu面授机宜。