■作者:Vera Chang 万通贷款区域经理 2024年6月15日

Vera经常遇到小伙伴问,30年贷款,15年贷款怎么选?是不是15年贷款要合算很多?因为30年贷款前几年还的基本都是利息,而15年(20年或25年)还的利息要少很多呢?

答案是NO!

今天Vera就来仔细剖析一下这个问题,然后给你一个最清楚、完整的答案!

如果时间比较紧张,或是看数字会犯晕的小伙伴,可以直接拉到文章的最后看结论。

在开讲之前,要理清一个概念:贷款利息怎么计算?

简单理解,贷款和大家熟悉的存款在计算利息时是同一个方法:

月初余额 X (年利率/12) = 本月利息。

打个比方:

月初贷款$100万元,(年)利率是6%,本月欠银行的利息是 $100万X6%/12 = $5000。

如果本月总共偿还本金$50万(包括规定月付中的本金 和 额外多还的本金),那下一个月欠银行的利息就是 (100万-50万)X6%/12 = $2500。

这里要注意这个额外多还本金部分,这是下面要讲的内容的关键所在。

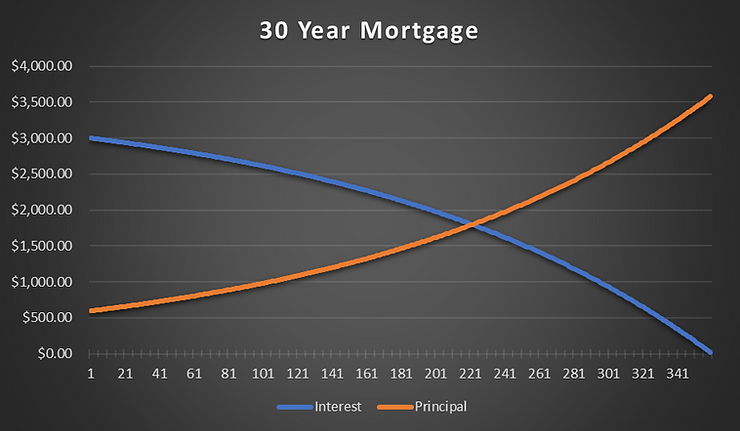

首先,我们来看看30年固定贷款的利息和本金在月付中是怎么分配的。

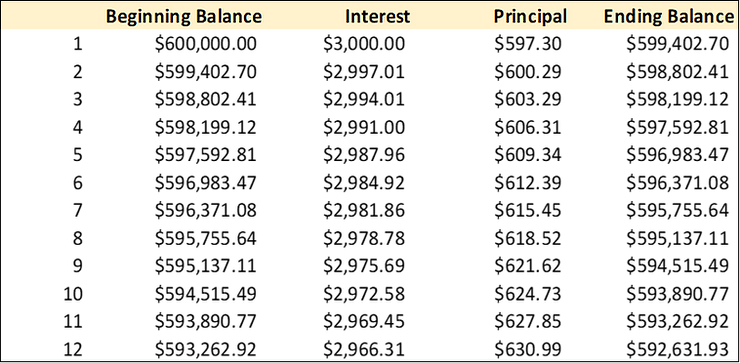

还是用一个例子来解释,比如一个$60万贷款,30年贷款利率6%,月付是3600(不包含地税、保险、HOA)。头18年半(222个月)的月付中,本金比利息低,从第223个月开始,月付中的50%以上才是本金,见下表。类似的表可能很多小朋友都见过,所以印象中30年贷款的前几年都是白白给银行打工。

如果把头一年的月付拆开,可以看到,基本上只有17%的月付是用来偿还本金的。

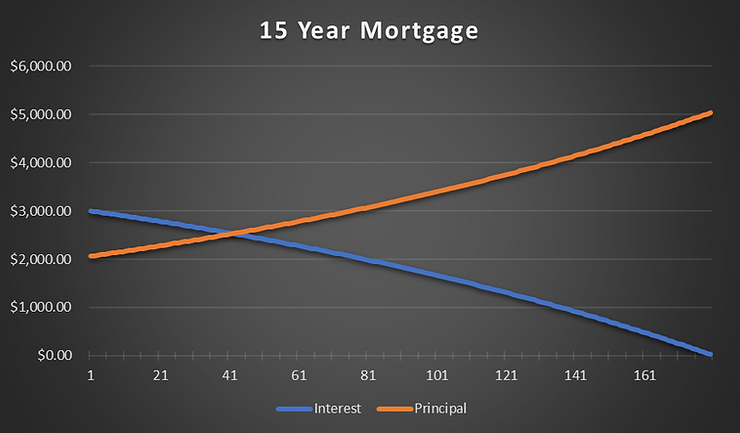

再来看15年贷款,如果利率同样是6%,月付$5066。头3年半(42个月)月付中,本金比利息低,从第43个月开始月付中本金部分开始超过利息,见下表二。

同样拆开来看,第一年本金部分平均高达42%。

从本金/利息比例上来看,普遍主流的15年贷款更合算的观点确实成立。

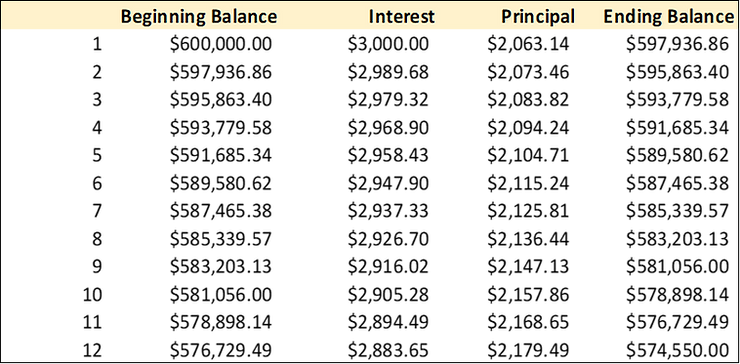

但有,如果来看月付总额,30年的$3600,15年的$5066,中间的差额是$1460。要想得到apple-to-apple的比较,我们需要把30年贷款的月付和15年的月付拉平,也就是说要在30年贷款规定月付数额上加上额外$5066-$3600=$1466来偿还本金。如果是这样情况又会如何呢?

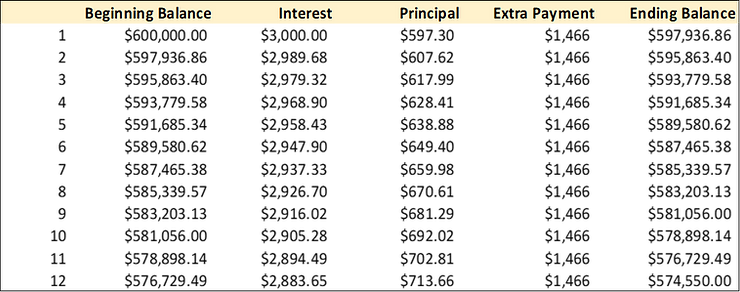

篇幅有限,Vera无法显示所有月份还款情况,还是以头12个月为例,小伙伴们可以看到,到12期结束,30年贷款余额和之前15年贷款余额完全一致,都是$574,550,总的还款期限也变成了180个月,而不是计划的360个月。

图三 加了额外偿还本金的30年贷款每月所付本金和利息 – 头12期

结论

当30年贷款利率和15年相同时(目前大多数投资房的情况),选择30年贷款更好,因为:

- 只要在银行规定收入的月付之上加上一些本金,最后30年贷款的结果等同于15年贷款 – 上面Vera分析的主要内容;

- 15年贷款会极大削弱贷款能力,因为15年贷款规定的月付高,如果将来还要继续购买房产,每月的负债少会使贷款能力更强;

- 30年贷款灵活性更高:可以灵活增减每月还款数额,在需要大额支出的月份,可以回归到银行要求的基本月付数额。

当15年贷款利率低于30年时(目前大多数自住房的情况),选择15年或30年取决于对于将来的规划:

- 如果利率差高于0.25%,值得考虑15年;

- 如果将来短期内要做重新贷款(refinance),可以考虑15年,因为重新贷款时,又有15年或是30年的选择。

看到这里,小伙伴是不是对这两种贷款有了新的认识。确实,要把贷款想的明明白白不是一件很容易的事,不过有Vera在这里,有任何问题,欢迎联系:(347)-688-9191。